-

2014年我国鸡蛋市场行情走势分析总结与2015年鸡蛋市场预期

2015/1/29 8:32:33 来源:中国产业发展研究网 【字体:大 中 小】【收藏本页】【打印】【关闭】

核心提示: 盘点2014年我国蛋鸡市场,简单概括为两句话:一是公众对“H7N9”的认识趋于理性,鲜蛋消费需求得以释放,但商品代在产蛋鸡存栏少,鲜蛋产能低,供不应求导致蛋价盘点2014年我国蛋鸡市场,简单概括为两句话:一是公众对“H7N9”的认识趋于理性,鲜蛋消费需求得以释放,但商品代在产蛋鸡存栏少,鲜蛋产 能低,供不应求导致蛋价持续走高,商品代场盈利多;二是蛋价高令商品代场忙于赚钱,延期淘汰或换羽,补栏依然较少,导致种蛋利用率较低,商雏价格也不高, 父母代场经营业绩欠佳。

第一部分 当前我国蛋鸡市场现状

1.鸡蛋价格曲线

2014年度全国蛋鸡主产区鸡蛋出场均价为4.42 元/斤,比历史最高的2011年度鸡蛋均价(3.91元/ 斤)高出0.51元/斤,增长幅度为13%。除1—2月份均价低于2011年和2013年同期外,3—12月份鲜蛋均价创历史同期最高,达到4.57元 /斤,其中最高的8 月份均价达到了5.17元/斤。

2. 淘汰鸡价格曲线

2014年1—3月份全国各地淘汰鸡均价为3.59元/ 斤,为近年历史同期最低;4—12月份均价为5.16元/斤,除较2011年同期的5.56元/斤略低外,比其它年份同期均高。其中,11—12月份均价 达到5.62元/斤,超过历史同期最高的2010年(均价为5.50元/ 斤)。

3. 近几年鲜蛋盈亏界点曲线

2014年度全国各地鸡蛋出场均价为4.42元/ 斤,而同期的鸡蛋盈亏界点(社会平均生产成本) 均值为3.55元/斤,2014年度各月份鲜蛋社会平均盈利水平为0.87元/斤。除2月份略有亏损外,其它月份都处于盈利状态,其中盈利水平最高的8月 份达到1.47元/斤。

第二部分 父母代蛋种鸡场

1. 我国蛋鸡主产区父母代场商雏销售均价

根据峪口禽业对我国蛋鸡主产区父母代场的调查数据显示,2014年度1—51周全国商雏销售均价为2.46元/只,仅略高于商雏的社会平均生产 经营成本(2.40元/只)。其中1、2、6月份各地商雏均价分别为2.18元/只、2.21元/只和2.32元/只,明显低于生产成本。除云贵川 (3.06元/只)以外的市场全年均价仅有2.39元/只,商品代场在蛋价持续走高,全面实现盈利的情况下,补栏积极性依然不高。

2. 我国蛋鸡主产区父母代场种蛋均价

2014年各地父母代场外销种蛋均价为0.66元/ 枚,略有盈利。各地区种蛋全年均价差异不大,按月份统计,1、2月份均价较低,分别为0.54元/枚和0.56元/枚,其它月份都在0.6元/枚以上,最高的月份为8月和10月,均价同为0.73元/枚。

3. 父母代蛋种鸡场种蛋利用率

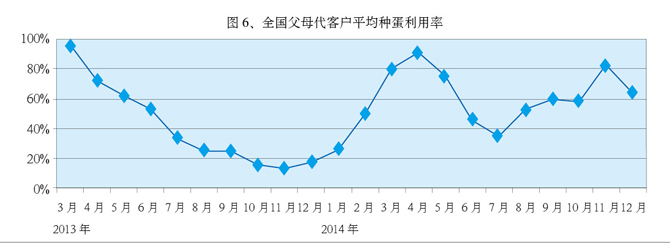

通过市场调查数据显示,2014年度各地父母代蛋种鸡场的种蛋平均利用率为60%,明显低于正常年份的种蛋利用率。在历来被视为商雏补栏大旺季的3—5月份,种蛋平均利用率也仅有82%。

第三部分 2014年蛋鸡市场现状的成因

由于自2013年3月底至2014年2月份,媒体曾两度炒作“H7N9”事件,对我国蛋鸡行业造成了巨大冲击,导致我国蛋鸡市场持续低迷,企业 普遍亏损,商品代蛋鸡场2013年下半年雏鸡补栏数量急剧下降。2014年年初以后在产蛋鸡存栏持续减少,鲜蛋产能下降,供给明显不足,2014年3月份 以后鲜蛋价格逐步走高,商品代蛋鸡场实现全面盈利。但是,由于之前长时间处于亏损经营状态,商品蛋鸡场普遍资金紧张,发展动力不足。在3月份以后蛋价逐步 走高的情况下,蛋鸡场选择延期淘汰或者换羽的现象较为普遍,客观上造成了商雏补栏时间推迟,全年补栏数量减少,导致父母代蛋种鸡场的种蛋利用率依然偏低, 种蛋和商雏销售价格也不高, 经营业绩普遍欠佳。

导致我国蛋鸡市场2014年表现的具体原因如下:

一、“H7N9”的直接影响

在市场经济条件下, 供求关系决定商品的价格。2014年度我国蛋鸡市场的表现主要是受“H7N9事件”直接影响的结果,自2013年4月份起,父母代蛋种鸡场的种蛋长时间大 量转商,全国商品代蛋鸡场雏鸡补栏数量大幅减少,导致2014年度鲜蛋供给明显减少,而随着公众对“H7N9”的认识趋于理性,对鲜蛋的正常需求得以释 放,供给减少,需求增加,蛋价上涨成为必然。

调查数据显示,近几年我国父母代蛋种鸡年引种量(祖代场自养父母代+地方父母代场引种) 基本保持稳定,总引种量大约在1850万套上下。因此,从全国父母代场的平均种蛋利用率就可以判断商品代场的补栏情况,并推导出半年以后的在产蛋鸡存栏水平。

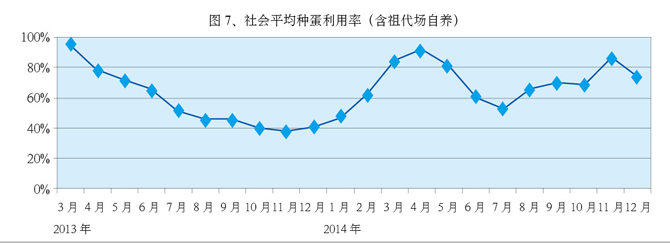

2013年4月至2014年12月地方父母代场平均种蛋利用率为49%。祖代场自养父母代的种蛋利用率较高,平均利用率以90%计,按加权平均 计算,2013年4月至2014年12月期间总的平均种蛋利用率也只有64%左右(见下图),较正常年份的平均种蛋利用率85%大约减少21个百分点,按 比例大约减少25%左右。

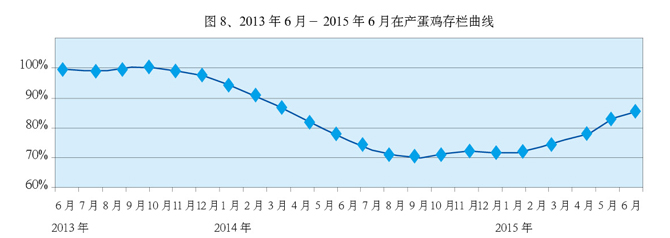

这就导致了2014年年初以后在产蛋鸡存栏持续减少,鲜蛋产能下降,供给严重不足,蛋价一路走高。2014年8月份和9月份在产蛋鸡存栏都仅为 正常存栏水平(2013年6—10月份)的70%。因此,正如2014年半年分析预测时的结论一样,2014年蛋价峰值出现在了8月份,达到5.17元/ 斤,斤蛋盈利达到1.47元/斤。

二、市场调节因素的影响

由于2013年大多数商品代蛋鸡场都没赚到钱, 养殖业融资又非常困难,2014年一季度资金周转压力普遍较大,发展动力不足。当4—5月份蛋价陡然走高,斤蛋盈利接近0.90元/斤时,许多商品代场都 推迟淘汰大日龄鸡群,通常淘汰日龄为500天左右,部分场家延迟到550-560天,后期产蛋好的鸡群甚至养到600余天。一些人因缺乏信息,对后市判断 不准,担心正常淘汰和进雏后,等到开产时蛋价会下降,所以选择了换羽。总之,延迟淘汰和换羽,减少了2014年的正常商雏补栏数量。短期内增加了鲜蛋供 给,同时也会延长鲜蛋供给恢复周期。

三、季节因素与流感疫情的影响

由于2013年春季流感疫情较为严重,商品代场在8—9月份普遍盈利的情况下,出于对流感疫情的恐惧,选择在2013年9-12月份进鸡的客户 少之又少,担心这个时段进鸡,产蛋高峰期躲不过2014年3-4月份的流感高发期。这也加剧了2014年商品代在产蛋鸡存栏减少,鲜蛋产能下降,以致供给 减少和价格走高。2014年流感疫情整体相对稳定,第4 季度种蛋利用率有所提高,补栏数量同比增加。

第四部分 2015年蛋鸡市场预测

1、鲜蛋市场

由于2014年父母代场种蛋利用率依然较低,商品代场补栏较少,导致2015年在产商品蛋鸡存栏依然不足。从现有数据推导,2015年1-6月 份在产商品蛋鸡存栏仅为正常水平的78%,6月份存栏预计达到正常水平的86%,下半年仍将处于恢复性增长的过程之中。据此推断,2015年上半年鲜蛋价 格仍会高位运行,全年整体鲜蛋价格偏高,商品代场有利可图。

2、商雏市场

随着蛋价持续高位运行,商品代场盈利水平普遍较高,经营状况改善,补栏积极性提高,特别是在春节以后,商雏需求会明显增加,或将出现供不应求的现象,商雏价格会进一步提高, 商雏销售春旺季维持的时间可能会延长(预计到5-6月份),父母代场经营业绩有望得到改善。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如有侵权行为,请第一时间联系我们修改或删除,邮箱:cidr@chinaidr.com。- 上一篇:海南航空计划2月4日新开珠海=海口航线

- 下一篇:深圳市空气质量优良天数达88天

-

- 直达16个行业